2023年10月からスタートした、「年収の壁・支援強化パッケージ」。これは、パートやアルバイトで働く方がいわゆる「106万円の壁」「130万円の壁」といった年収の壁を、意識せずに働くための施策として打ち出されました。

この制度改正は、パートやアルバイトなど事業主と雇用契約を結んでいる方を対象としており、結論としてはフリーランスへの直接的な影響はありません。

しかし、そもそもフリーランスや個人事業主が意識するべき「年収の壁」とはなにか、本制度改正がどのようなものか理解することは、今後の働き方を考えるうえでとても重要です。そこでこの記事では、社会保険制度だけでなく、税法まで含めた「年収の壁」について解説するとともに、今回の制度改正の中身についても解説をしていきます。

「年収の壁」とは?

まずは、いわゆる「年収の壁」について解説を進めていきます。「年収の壁」と呼ばれるものにはいくつかあり、大きく分けると以下の2つに分類されます。

- 社会保険料に関する壁

- 所得税に関する壁

これらを区分せず「扶養に入りながら働く」という言葉が飛び交うことも多いですが、社会保険の扶養と税法上の扶養は別物ですので、これらの違いを意識しながら理解することが重要です。なお、2023年10月よりスタートした「年収の壁・支援強化パッケージ」は、「社会保険料に関する壁」についての制度改正です。

社会保険料に関する壁

まずは、社会保険料に関する壁について見ていきましょう。社会保険料に関する壁は、「106万円の壁」と「130万円の壁」の2つです。いずれも、一定の年収水準を超えた場合には、配偶者や両親の扶養から外れることとなり、自ら社会保険料を納付する必要が出てきます。

扶養に入っていたことを理由に、納める必要のなかった社会保険料を自ら支払うことになり、実際の手取り額が減少してしまうことになります(いわゆる「働き損」の状態)。

なお、106万円と130万円の金額に違いがあるのは、会社の規模等によって金額の基準が異なるためです。それぞれの具体的な内容について見ていきましょう。

「106万円の壁」とは?

一定の要件を満たす場合、年収106万円を超えると社会保険料の納付義務が生じることになります。具体的には、以下のような要件です。

- 賃金が月額8万8,000円以上( ≒ 年106万円以上)

- 従業員が常時101人以上(2024年10月からは常時50人以上)

- 週の所定労働時間が20時間以上

- 雇用期間が継続して2カ月超えが見込まれる

- 学生ではない

条件を満たすと、年収が増えたにもかかわらず、手取り額が減少してしまうため、106万円を超えないように働くことで、得をする仕組みとなっています。そのため、従業員側にとっては働きたいけど手取りが減るから働けない、事業主側にとっては働いてほしいけど、年末はなかなか働いてもらえないといったデメリットがあると言われています。

「130万円の壁」とは?

「106万円の壁」の要件を満たさない場合には、「130万円の壁」にぶつかることになります。年収が130万円を超える場合には、扶養から外れることによって、自ら社会保険料の納付をする必要があります。

従来、「第三号被保険者」として、世帯主の支払う保険料によって実質無料で保険の対象となっていたところを、自らが保険料を支払わなければなりません。すると、「106万円の壁」と同様に手取りが大きく減少することになります。

後述する所得税に関する壁とくらべて金額的な影響が大きくなりますので、数ある壁の中でも「130万円の壁」を強く意識している方も多いでしょう。

所得税に関する壁

次に、所得税に関する壁について見ていきます。所得税に関する壁は、「103万円の壁」「150万円の壁」「201万円の壁」の3つです。細かい話をすると、住民税に関する「100万円の壁」もありますが、金額的に大きくならないため、所得税や社会保険料に関する壁を強く意識すると良いでしょう。

「103万円の壁」とは?

収入が「103万円の壁」を超えると、労働者本人に所得税の納付義務が生じます。「103万円の壁」を理解するために、まずは所得税の計算方法を理解しておきましょう。

所得税は、以下の計算式で計算されます。

- (給与所得 − 所得控除) × 所得税率 = 所得税額

給与所得とは、いわゆる年収のことを指します。また、所得控除とは、基礎控除、給与所得控除、配偶者控除、医療費控除など各種控除のことを言います。パート・アルバイトで働く労働者には、「基礎控除48万円 + 給与所得控除55万円」の控除が認められているため、年収が103万円未満であれば、課税所得がゼロとなり所得税が発生しません。

しかし、103万円を超える場合には、超えた部分が課税所得として認識され、税率を乗じた金額を所得税として納付することが必要となります。

所得税率は「累進課税制度」という年収に応じた税率が採用されているため、最初に適用される税率は「5%」とそこまで大きくはありません。例えば、年収が123万円であれば、所得税額は1万円となります((123万円 − 103万円) × 5% = 1万円)。

社会保険料の金額とくらべると少額となるため、強く意識すべきは「106万円の壁」や「130万円の壁」といった社会保険料に関する壁であると言えるでしょう。

「150万円の壁」とは?

年収が「150万円の壁」は、「配偶者特別控除」という制度に関連する壁です。前述のとおり所得税の計算は、年収から所得控除を適用した後の課税所得に税率を乗じることになりますが、配偶者特別控除はこの所得控除の制度のひとつです。

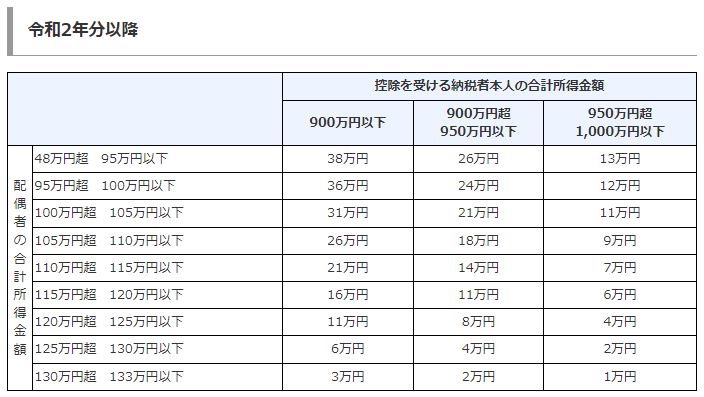

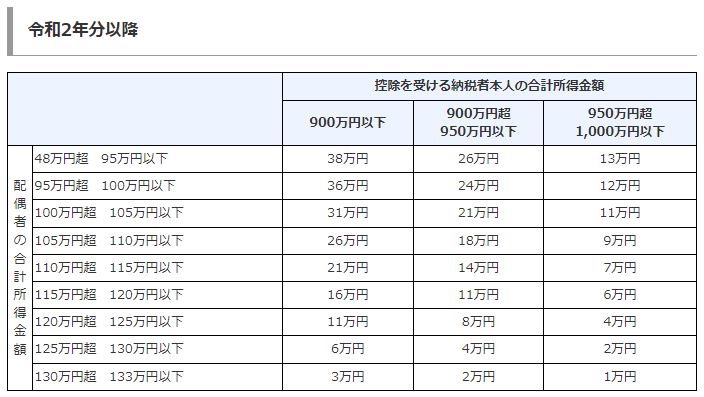

配偶者特別控除は、以下のとおり本人(世帯主)の合計所得と配偶者(主婦・主夫など)の合計所得の金額に応じて控除金額が段階的に変わります。150万円は、「控除金額が減り始める所得上限95万円 + 給与所得控除55万円の合計」です。

例えば、配偶者(主婦・主夫)の方の年収が160万円であった場合、配偶者の合計所得金額は以下のとおり計算されます。

- 160万円 – 55万円(給与所得控除)= 105万円

控除を受ける納税者本人の合計所得金額(世帯主の所得)が800万円であったとすると、上表より「31万円」が配偶者特別控除の金額となります。

配偶者の合計所得金額が95万円(年収ベースで150万円)を超えない場合には、満額である「38万円」の控除を受けることができるのに対して、控除額が減額されることとなるため、この金額が年収の壁のひとつとなっています。

「201万円の壁」とは?

「201万円の壁」も「150万円の壁」と同様、「配偶者特別控除」に関連する年収の壁です。配偶者特別控除は、配偶者の年収が大きくなるにつれて控除額が減少しますが、年収が201万円(課税諸所得ベースで133万円)を超えると、配偶者特別控除の金額がゼロとなります。

201万円は、「配偶者特別控除の所得上限133万円 + 給与所得201万円時点の給与控除額68万3,000円の合計」です。なお、給与所得控除は、以下のとおり給与所得の金額に応じて増減します(201万円の場合は、201万円 × 30% + 80,000円 = 68万3,000円)。

例えば、配偶者(主婦・主夫)の方の年収が210万円であった場合を考えてみると、配偶者の合計所得金額は以下のとおり計算されます。

- 210万円 – 71万円(給与所得控除)= 139万円

配偶者特別控除の計算表に当てはめてみると、配偶者特別控除の所得上限である133万円を超えることになります。そのため、配偶者特別控除の適用金額がゼロとなることとなり、ここもひとつの年収の壁となっています。

「年収の壁・支援強化パッケージ」とは?

それでは、2023年10月よりスタートした「年収の壁・支援強化パッケージ」について見ていきましょう。前述のとおり、本改正は「社会保険に関する壁」の改正です。

年収の壁を意識せずに働くことができる仕組みを作ることにより、働きたいのに労働時間をセーブしなければならないという労働者側の問題を解決するとともに、雇用者側としては十分な労働力を確保することができるようにするというのが本制度の趣旨です。

なお、2025年に社会保険の仕組みが改正することが見込まれているため、時限的な救済措置とも言われており、将来の改正動向にも注目しておく必要があります。「106万円の壁」、「130万円の壁」のそれぞれに異なる対応策がとられているため、個別に内容を見ていきましょう。

「106万円の壁」への対応

まず、「106万円の壁」への対応として、以下の対応が図られています。

「パート・アルバイトで働く方の厚生年金や健康保険の加入に併せて、手取り収入を減らさない取組を実施する企業に対し、労働者1人当たり最大50万円の支援をします。」

引用元:年収の壁・支援強化パッケージ|厚生労働省

手取り収入を減らさない取組みというのは、具体的に以下の2点から構成されます。それぞれを詳しく見ていきましょう。

- 手当等支給メニュー

- 労働時間延長メニュー

手当等支給メニュー

まず、以下のとおり賃金を上乗せして支給する企業に対して助成金を支給します。

- 賃金の15%以上追加支給 ⇒ 1年目20万円/1人当たり

- 賃金の15%以上追加支給、3年目以降③の取組を行う ⇒ 2年目20万円/1人当たり

- 賃金の18%以上増額 ⇒ 3年目10万円/1人当たり

労働時間延長メニュー

また、以下の要件を満たす労働時間の延長に対しても1人当たり30万円の助成金を支給します。

- 4時間以上

- 3時間以上4時間未満(賃金の増額5%以上)

- 2時間以上3時間未満(賃金の増額10%以上)

- 1時間以上2時間未満(賃金の増額15%以上)

上記の国からの助成金で労働者の手取り減少分を補填することにより、労働者が時間をセーブせずに働く環境を実現します。

「130万円の壁」への対応

一方、「130万円の壁」に対しては、以下の対応が図られています。

「パート・アルバイトで働く方が繁忙期に労働時間を延ばすなどにより、収入が一時的に上がったとしても、事業主がその旨を証明することで、引き続き被扶養者認定が可能となる仕組みを作ります。」

引用元:年収の壁・支援強化パッケージ|厚生労働省

例えば、ある年の年収が150万円となった場合も、繁忙期に労働時間を延長したことによる残業が理由だったとしましょう。この場合、「この収入は、一時的に上がったものである」と、事業主に証明してもらうことで、扶養のままでいることができます。

事業主や健康保険から認定をもらう必要があるため、この判断にバラつきが出る可能性もあるかもしれません。しかし、制度の趣旨からすると、130万円を超える場合であっても、基本的には扶養を継続することができるようになっています。「手取り額を減少させることなく、130万円以上稼ぐことができる」労働環境が実現すると考えて良いでしょう。

フリーランス・個人事業主にとっての「年収の壁」とは?

最後に、扶養に入りながらフリーランス・個人事業主として働く方が意識するべき「年収の壁」について整理をしていきましょう。

社会保険料に関する壁

まず、2023年10月からスタートする「年収の壁・支援強化パッケージ」はフリーランス・個人事業主は対象ではないため、フリーランス・個人事業主の方にとって、社会保険料の壁は継続することとなります。

また、「106万円の壁」は、雇用関係を前提とした壁なので、意識すべきは「130万円の壁」です。世帯主が加入する健康保険の規程により異なりますが、売上相当額が130万円を超えるか、売上から経費等を控除した事業所得が130万円を超える場合には、扶養から外れる可能性がありますので注意が必要です。

個人事業主としての所得と勤務先からの給与所得の両方がある場合には、計算がややこしくなりますので、条件を満たしているか慎重に確認するようにしましょう。

所得税に関する壁

フリーランス・個人事業主の場合であっても、「103万円の壁」「150万円の壁」「201万円の壁」はそれぞれ意識する必要があります。

ただし、先述のとおり103万円、150万円、201万円といった金額は「給与所得控除」という給与所得をベースとした計算を根拠としている点に注意しておきましょう。フリーランス・個人事業主の場合には、以下の金額をベースに壁を超えるかの判断が必要です。

- 事業収入 − 経費等 − 所得控除 > ゼロ(103万円の壁)

- 事業収入 − 経費等 − 所得控除 > 95万円(150万円の壁)

- 事業収入 − 経費等 − 所得控除 > 133万円(201万円の壁)

「103万円の壁」は、所得税法における所得が発生するか否か、といった点が壁の判断基準となります。一方、「150万円の壁」と「201万円の壁」は、配偶者特別控除に関する壁のため、配偶者特別控除の適用対象となる合計所得金額が壁の判断基準となります。

そして「150万円の壁」は、配偶者控除の金額減り始める「95万円」をベースに計算し、「201万円の壁」は、配偶者控除の金額がゼロとなる「133万円」が基準となります。

まとめ

一口に「年収の壁」と言っても、さまざまな内容があります。社会保険制度や税制が複雑に絡む内容なので、正確に理解することはなかなか難しいかもしれません。しかし、これらの制度の内容を正しく理解できれば、自身にとって最適な働き方を選択できます。自身に関連しそうな内容だけでも、正しく理解をしてくことが重要です。

また、2023年10月からスタートする「年収の壁・支援強化パッケージ」は、扶養に入りながら働くパート・アルバイトの方向けの制度改正であり、フリーランスや個人事業主にとっては直接関係するものではありませんが、今後の制度改正を含めて理解を深め「働き損」とならないように気を付けておきましょう。

ピンチにも、チャンスにも。ファクタリングサービス

「FREENANCE即日払い」

https://freenance.net/sokujitsu

▼あわせて読みたい!▼

FREENANCE byGMO

\LINE公式アカウント開設/

LINE限定のお得情報などを配信!

ぜひ、お友だち追加をお願いします。

✅ご登録はこちらから

https://lin.ee/GWMNULLG

FREENANCE MAG

FREENANCE MAG