フリーランスや個人事業主は、基本的に確定申告を行うことでその年の所得税の納税額を確定させ、税金を支払わなければなりません。しかし、場合によっては、税金を支払うのでなく、税金が戻ってくるケースも多くあります。この税金が戻ってくることを「還付」といいます。なぜ還付金が発生するのか疑問に思う方も多いかもしれません。今回は、還付金とはなにか、還付金が発生する理由など、詳しく解説していきます。

お金と保険のサービスです。

還付金とは?

「還付金」を簡単にいうと、税金の納税額を税法に基づき前払いしていた場合において、確定申告で計算し直した結果、支払い過ぎとなっていた場合に、国や自治体から返してもらえるお金のことです。

税金を前払いするケースとしては、主に以下2つのケースがあります。

- 所得税を源泉徴収されている場合

- 予定納税を行っている場合

確定申告をすることで確定した年間の所得税額より、上記2ケースにおいて前払いした所得税額の方が多い場合には、所得税を払い過ぎていることになります。このような場合に、払い過ぎた税金の還付を受けることができます。

この還付金を受け取るために行う申告のことを、一般に確定申告とは区別して、「還付申告」と呼ぶ場合もあります。ただし、手続きとしては通常の確定申告をすれば還付申告したことになりますので、確定申告のほかに別途、還付申告が必要ということはありません。

なぜ還付金が生じるのか?

還付金が生じるケースとして上で述べたように、所得税を源泉徴収されている場合と予定納税を行っている場合とがあります。ここでは、それぞれなぜ還付金が生じるのかについて見ていきましょう。

(1)源泉徴収されている場合

フリーランスとして報酬を得る場合、その報酬金額から一定の割合(10.21%)が源泉徴収されることが税法で定められています。つまり、報酬を受け取る段階で、一定の所得税を前払い納税していることになります。源泉徴収される対象の報酬は税法で以下のように定められています。

- 原稿料・講演料・デザイン料など

- 弁護士・公認会計士・司法書士等へ払う報酬

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手・プロサッカー選手・モデル等に支払う報酬

- 芸能人や芸能プロダクションを営む個人に支払われる報酬

- 宴会等で接待を行うコンパニオンへ支払われる報酬

- 契約金など役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

※参照:国税庁 No.2792 源泉徴収が必要な報酬・料金等とは

フリーランスや個人事業主としての仕事内容は、源泉徴収の対象となっていることが多いのではないでしょうか。源泉徴収される時点では、所得に対する税率も必要経費や所得控除(医療費控除や配偶者控除など)は考慮されず一律10.21%を納税しているため、確定申告で改めて確定納税額を計算した場合、結果によっては、追加で納税することもあれば、還付金が発生することもあります。

- 「確定した納税額 > 源泉徴収税額合計」 ⇒ 追加で納税

- 「確定した納税額 < 源泉徴収税額合計」 ⇒ 還付金の発生

(2)予定納税

「一時に税金を納付する負担感の緩和」や「国の歳入を平準化」することを目的に、前年度の所得を基準に計算した「予定納税基準額」の3分の1の金額を年2回(7月、11月)に分けて納税することを「予定納税」といいます。

予定納税はあくまでも予定であり、正確な納税額ではありません。予定納税を2回行っても、確定申告で計算した所得税の方が少なかった場合、差額が還付されることになります。

例えば、前年の所得税納税額が60万円(予定納税基準額)だった場合、当年度の予定納税額としては、第1回目(7月)・第2回目(11月)の予定納税額はそれぞれ20万円(予定納税額の3分の1)の合計40万円となります。

そして、当年度の確定申告で計算した結果、確定した当年度の納税額が30万円だった場合、既に納付した40万円は支払い過ぎたことになり、払い過ぎた差額10万円が還付されることになります。

前年の所得に対し当年度の所得が大幅に減少した場合には、このように還付金が発生することがよくあります。

還付金の受け取り

確定申告書の第一表において、「納める税金」の欄がプラスになった場合は追加で納税する必要があります。一方、「納める税金」の欄が空欄になり、「還付される税金」の欄に金額が記載されることになった場合には、払い過ぎた税金が還付されます。

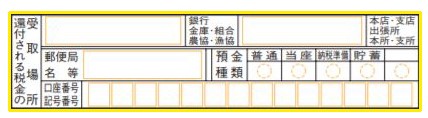

還付金を受け取るためには、確定申告書第一表の「還付される税金の受取場所」欄に、納税者本人名義の預金口座を記載する必要があり、還付金の支払手続には、通常1カ月~1カ月半程度かかります。なお、口座名義に店名、事務所名などの名称(屋号)が含まれる場合は振り込まれませんので注意しましょう。

還付金が指定した口座に入金されたか、きちんと確認するようにしましょう。振込人の名前は提出した管轄の税務署となっています。また、振り込みが行われた場合には、税務署から振込通知書のハガキが郵送されてきますので、そちらでも確認し、保管するようにしましょう。

なお、インターネット専用銀行は、一部の銀行を除き、還付金の受取口座にすることができないため、詳しくは取引銀行に問い合わせて確認してください。

なお、口座振込を依頼しない場合、確定申告書の「還付される税金の受取場所」欄には記載不要です。その場合には、確定申告書を提出後に税務署から送付される「国庫金送金通知書」をゆうちょ銀行または郵便局の窓口に持参することで、現金で受け取ることができます。

※引用元:国税庁 申告書B(令和3年分以降用)

※参照:国税庁 確定申告期に多いお問合せ事項Q&A 【税金の還付】

※参照:国税庁・国税局・税務署「国税還付金の受取りは、口座振込をご利用ください」

確定申告の期限に間に合わなかった場合

その年の確定申告の期限に間に合わなかった、あるいは税金が還付されることを知らなかった場合でも、還付申告は5年間提出することができます。税金が還付される場合は、その年から5年以内であれば、確定申告をすれば税金を取り戻すことができます。

もし、申告し忘れた所得控除などがある場合には、さかのぼって5年前まで申告できるので、後日そのようなことに気づけば、領収書などを探して確認してみてください。

※参照:国税庁 No.2030 還付申告

間違って多く確定申告して納税してしまった場合

確定申告をしたものの申告期限を過ぎてから、計算間違いに気づき「税金を多く支払ってしまった」と気づいた場合には、「更正の請求」で税金を取り戻すことができます。「更正の請求」とは、税金を再計算して税金の還付を請求する手続きのことをいいます。

なお、確定申告の期限内に間違いに気づいた場合は、作り直した確定申告書を提出すれば大丈夫です。この場合には、既に納税していたとしても、きちんと差額が還付されます。

※参照:国税庁 [手続名]所得税及び復興特別所得税の更正の請求手続

まとめ

還付金は、確定申告をすれば必ず受け取れるものではありません。還付金が発生する前提として源泉徴収や予定納税で、税金を前もって納めていることが必要になります。ただし、確定申告の結果、納税額が不足していた場合には、追徴税として支払わなければならないこともあります。

還付金が発生していても、還付申告をしなければ、税務署の側から還付金が発生しているといった通知がされることはなく、払い過ぎた税金は払い過ぎたままとなります。払い過ぎた税金を取り戻すためにも、どのようなケースで還付金が発生するのかきちんと理解しておくことが大切です。

日本初のフリーランス向けファクタリングサービス

「FREENANCE即日払い」

https://freenance.net/sokujitsu

▼あわせて読みたい!▼

FREENANCE MAG

FREENANCE MAG