フリーランスが避けては通れない、一年に一度の「確定申告」。またこの季節がやってきた……と頭を悩ませている方々のために、FREENANCE MAGでは確定申告を少しでもスムーズ&的確に進めるための情報をお届けします。今回のテーマは「経費」について。

確定申告の準備をしている際に「これって経費になるの?」「この項目っていったい何?」という疑問を抱いたことがある人も多いのではないでしょうか。そこで今回は、経費の概念や特に注意すべき項目などを税理士の萩口先生に教えていただきました。

Contents

経費は売上獲得のために必要な支出。重要なのは事業関連性

いつも悩んでしまうんですが、そもそもどこまでが「経費」として認められるのでしょうか?

ひと言で説明すると、経費は「売上を獲得するために必要な支出」です。 会食をする場合でも、それが取引先と打ち合わせをして売上を獲得するための会食なら、経費として認められるということですね。

代表公認会計士・税理士 萩口義治さん

重要なのが事業関連性で、「この支出は事業に関係がある支出です」と説明できる範囲で経費を計上しなければなりません。税務署の人に「事業関連性」をしっかりと説明できるもの、と考えてもらうといいかもしれません。

たとえば取引先と会食をして「会議費」という名目で経費を記入したとします。その場合、誰と会食して、どのようなテーマで会議をしたのか、といったことまで記録しているとしっかり説明できますよね。

いかにもデートっぽいお店で会食したとしても、「誰と会食して」「その方からいただいた仕事がこれで」という事業関連性を説明できるならば、経費として認められるでしょう。

事業に関連しない私的な支出というものは、どこかで説明できない部分が出てきます。事業用の支出と私的な支出をしっかりと分けて、私的な支出は経費として計上しないと決めましょう。

「家事按分」は合理的な根拠を基に割合を決めよう

たとえば、自宅(賃借)で仕事している場合など、プライベートと仕事で混同して利用しているものの費用はどうなりますか?

そのような経費を事業経費として計上していいのか、経費にするとすればどのくらいの割合が適切なのか、という問題はよく議論されることだと思います。このような経費のうち、私的な利用分と事業利用分とを按分することを「家事按分」といいます。

このような経費を事業に一部計上する場合、私的な利用と事業利用の割合がどの程度かを考えます。

その割合は自分で決めていいのですか?

自分で決めていいのですが、税務署が納得できる合理的な説明ができることが必要です。自宅で仕事をしている場合、仕事部屋があれば、自宅に使用している部分の総面積と仕事部屋の割合を計算して算出します。キッチンやバスルームは仕事で使用することがないと考えます。

車に関しても同様です。仕事で営業に使うのが何割程度かを計算するといいでしょう(減価償却費、ガソリン代、高速代等)。

例えば仕事で居室の一つを使用していて、それが自宅総面積の1/3に該当する場合、経費として計上するのは家賃の1/3の金額とするのが妥当と考えられます。

経費の算出については「自己否認」という考え方が大切

経費の事業関連性については、説明がつかないものは経費に計上せず「自己否認」する。また、公私で利用が混ざった経費については、私的部分を合理的に説明可能な基準で計算してその部分を「自己否認」する。

事業関連性のないものが経費に計上されていたり、公私が混ざった経費について100%の金額で経費計上されていることが税務署に発見された場合、税務署は「しっかり調べればいろいろと出てきそうだ」という印象を持ちます。

一方で、事業関連性のないものは経費から除外し、公私が混ざった経費について一部自己否認している会社や個人に対しては、「そこまで調べなくても、しっかりやっているな」という印象を持つことでしょう。

事業に関連しない経費や公私が混同した経費の私的利用部分について「自己否認」することで、税務署の印象はだいぶ変わってくるでしょう。

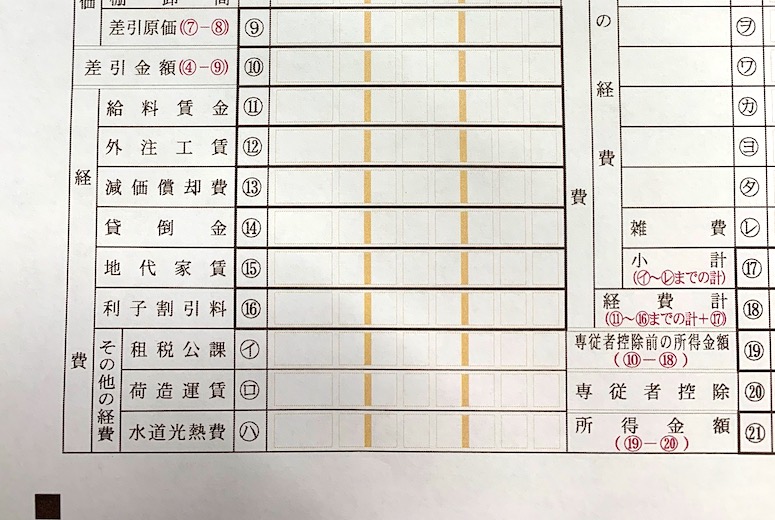

経費を入力する際には、在庫・給与・固定資産税等に注意

確定申告をスムーズに進めるために一つアドバイスするとすれば、必ずしも全ての経費項目に細心の注意を払う必要がないということです。ただし、いくつか注意すべき項目があるので、そこをしっかり押さえておきましょう。

注意すべき項目とは?

注意項目1:「給与」と「外注費」

誰かに仕事を依頼している場合は、その人件費が給与なのか外注費なのかで、会計処理や義務が大きく変わってきます。

給与の場合は源泉徴収する義務がありますし、消費税の課対仕入(※)として計上できないなど、消費税制上不利な部分があり、外注費として支払ったほうが消費税制上はトクになるわけです。

※正式名称は課税対象仕入で、消費税のかかる経費を指す。

給与か外注費かはどうやって決めるのでしょうか?

- 作業の具体的な内容について指揮命令下にあるか

- 作業時間に対する自由度があるか

- 納品責任があるかどうか

- 材料や用具を作業者本人が負担しているか

- 作業者本人の代わりに他の作業員の手配が認められるかどうか

などといった部分を税務署は実質的に見ています。税金的には外注費のほうが得なのですが、総合的・実質的に判断される部分なので注意が必要です。

注意項目2:「在庫」

在庫を抱える可能性がある仕事をしている場合、経費計算をする際には気をつけなければいけません。

通常、在庫の仕入れは経費として計上できるのですが、期末を迎えた際に在庫が残っていたら「棚卸資産」として計上する必要があり、経費として計上することができなくなります。

そして翌年以降、その在庫が売れたときに、その仕入れ代金を経費として計上する形になります。期末を迎えた際には気をつけてください。

注意項目3:「固定資産」

建物・内装やクルマ、パソコンなどの固定資産で10万円以上のものは原則として、経費にせず固定資産として計上することになります。

例えばパソコンなど10万円以上の買い物をした場合、経費ではなく固定資産として計上して、その後、耐用年数で減価償却を計算して経費として計上していきます。

ただし、10万円以上の固定資産を購入した場合でも、減価償却以外の方法で経費化する選択がとれるケースもあります。具体的には以下の2つです。

- 一括償却資産:20万円未満の減価償却資産は、当期をふくむ3年間で3等分ずつ経費計上する。

- 少額減価償却資産:30万円未満の減価償却資産は、全額を経費として計上できる。(中小企業者等で青色申告が要件、1事業年度300万円まで)

このように固定資産を購入した場合にはその金額と処理方法に留意して、選択可能でかつ、有利な処理方法を選択したいですね。

経費の計算について、ポイントが整理できました。

それはよかったです。税金は売上から経費を引いた利益にかかってきますから、経費計算は節税のことを考える上で非常に重要です。難しいと感じたら、税理士に依頼したり、商工会議所に無料相談を受けに行ったりするのもおすすめです。

株式会社HG&カンパニー / はぎぐち公認会計士・税理士事務所 代表公認会計士・税理士。創業支援を得意とし、フリーランスの法人化支援やフリーランスが利用できる補助金や創業融資の獲得支援などを行なっている。

株式会社HG&カンパニー / はぎぐち公認会計士・税理士事務所

▼あわせて読みたい!▼

FREENANCE MAG

FREENANCE MAG